L’assurance-crédit, clé de votre gestion du risque client ?

Le risque de défaillance d’entreprises tombé en 2021 à un plus bas niveau depuis plus de 30 ans, remonte rapidement en ce début d’année 2022 dans un contexte de conflit Ukraine/Russie qui mine la confiance des entrepreneurs et des ménages. Après le « quoi qu’il en coûte » sanitaire, le plan de résilience présenté mi-mars permettra-t-il d’amortir le choc du conflit pour les entreprises ?

Dans cet environnement incertain, les entreprises s’interrogent sur la meilleure manière de se prémunir du risque d’impayés.

Les nouvelles technologies et les avancées de la data science et de l’intelligence artificielle ouvrent de nouvelles possibilités, y compris quand les entreprises ont externalisé leurs risques auprès d’une assurance-crédit.

Le credit manager, équilibriste de la gestion du poste client

Face à ces difficultés, une mesure entrepreneuriale telle que l’optimisation du poste clients s’avère pertinente en tant qu’outil de prévention et levier de performance et de compétitivité, malheureusement encore trop souvent inutilisé. Il permet notamment de récupérer du cash chez les clients.

Confier la gestion du risque crédit à un assureur crédit est-il une bonne idée ? Se délester de cette tâche serait une erreur, on doit continuer à piloter son poste clients en interne.

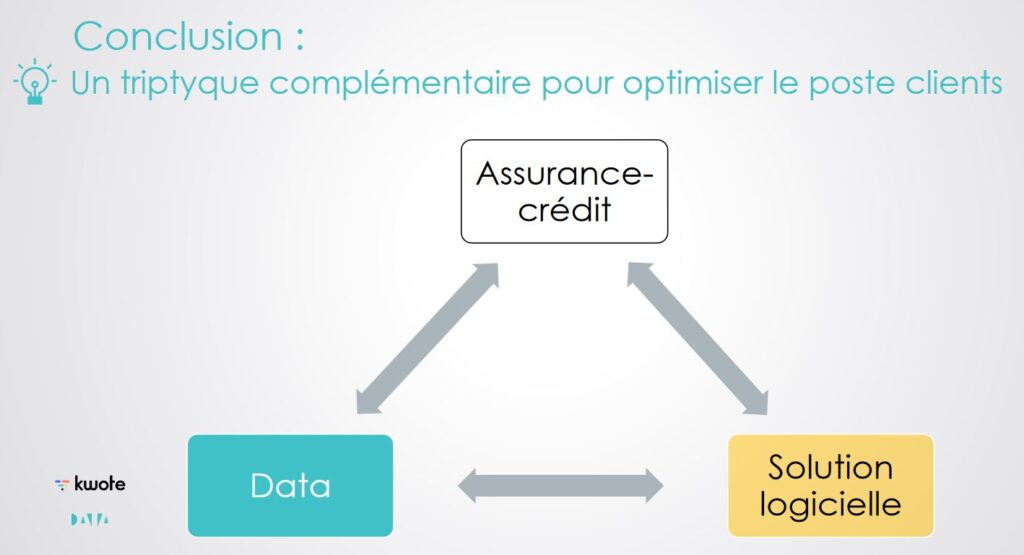

L’action de l’assurance-crédit consiste à garantir les encours clients, généralement sur 80% de votre portefeuille clients. Il reste donc 20% d’encours à gérer, que l’on peut piloter au moyen d’outils d’aide à la décision et au pilotage, basés sur des données externes de santé financière : c’est là que technologie et Data se rencontrent et se complètent.

Les credit managers doivent arbitrer avec pour objectif de ne pas freiner le business, tout en diminuant les risques d’impayés et les retards de paiement. Leur travail consiste à faire en sorte que chaque commande se transforme en trésorerie le plus rapidement possible, c’est pourquoi l’assurance sera pertinente pour une partie de son portefeuille ; les conditions restrictives, la Data et la technologie viendront en complément des encours déjà assurés par l’assurance-crédit.

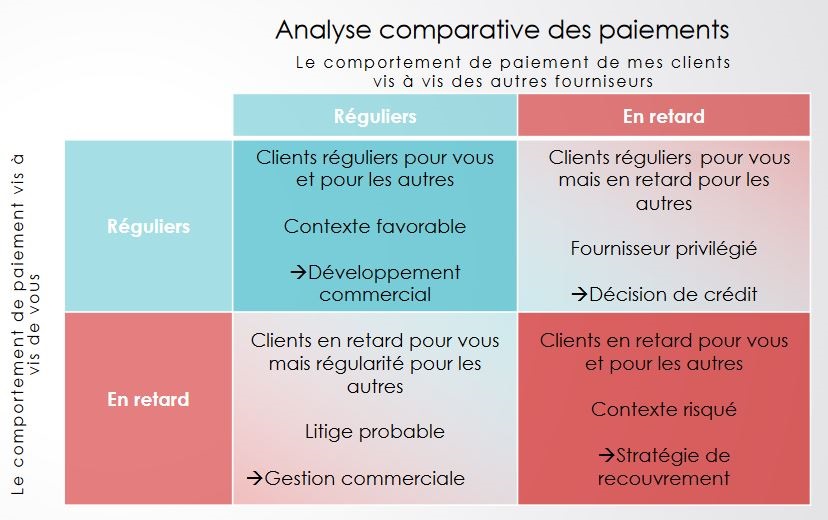

L’analyse comparative des paiements pour gérer son poste client

Le programme international DunTrade collecte les données de comptabilité clients des partenaires qui en font partie. Sur cette base, Altares analyse les comportements de paiement de millions de sociétés pour établir une moyenne : c’est le Paydex, exprimé en nombre de jours de retard de paiement. Grâce à cet indicateur, les credit managers différencient les bons payeurs, c’est-à-dire ceux qui règlent leurs factures dans les temps, et les mauvais payeurs, ceux qui paient leurs créances en retard. Mais cela va plus loin : on peut aussi comparer l’attitude de paiement d’un client envers notre entreprise et envers ses autres fournisseurs.

Ces données sont précieuses pour prendre ses décisions d’octroi de crédit et de recouvrement, mais aussi pour décider d’engager ou non une relation, de la continuer ou d’y mettre un terme.

Par ailleurs, la connaissance du comportement de paiement de ses clients servira aussi l’amélioration des conditions d’assurance-crédit en diminuant le nombre de dossiers contentieux par une politique crédit et recouvrement optimisée.

Assurance-crédit et activité commerciale

Facilitez le développement commercial de votre entreprise par une connaissance et un pilotage précis de la santé financière de vos clients et prospects.

En effet, la consultation et le pilotage des données externes et internes à partir d’une solution logicielle adaptée permettent d’orienter l’activité commerciale. Comment ? Le credit manager pourra recommander aux commerciaux certains prospects de confiance, ou leur conseiller de mettre en place des clauses contractuelles particulières pour éviter les risques de retards de paiement et impayés.

En résumé, pour une gestion solide du poste client, le triptyque Assurance-crédit – Data – Solution logicielle s’avère incontournable.

N’hésitez pas à découvrir intuiz+, la solution de gestion du risque qui vous permet de piloter votre poste client et de prendre des décisions éclairées grâce à des data qualifiées et des analyses pointues.

Retrouvez l’intervention d’experts du risque et du poste clients dans le replay de notre webinar du 7 avril, au cours duquel sont intervenus Laurent Falzoï, Directeur Commercial et Marketing chez Kwote, Pierre Jacquier, Business Alliance Manager chez Altares-D&B et Gilles Lambert, Responsable Marketing Solutions Risques chez Altares.