Le comportement de paiement, un indicateur clé pour les credit managers

Un des principaux indicateurs du credit manager est le comportement de paiement de ses clients.

Plusieurs causes sont à l’origine des retards de paiement : les tensions de trésorerie de vos débiteurs, les désaccords commerciaux et litiges, et les problèmes de traitement administratif clients et fournisseurs (manque de fluidité, délais).

D’autres éléments influencent également les délais de paiement : contexte structurel, habitudes culturelles (exemple du Danemark, 9 paiements sur 10 sans retard), conjoncture, attitudes (comportements humains), modes de paiement (digitaux ou non)…

Il faut également différencier les retards en fonction de leur importance en termes de délais : le seuil des 30 jours de retard, 90 jours et 180 et plus (on peut à ce stade parler d’impayés).

Prévenir et guérir les retards de paiement

Pour maitriser le pilotage du recouvrement de manière fiable et prendre des décisions rapides, il est nécessaire de faire évoluer les outils et les indicateurs. On pourra ainsi agir à titre :

- préventif :

- anticipation des risques,

- décisions de crédit,

- échange avec le commerce,

- curatif :

- stratégie de recouvrement,

- automatisation des tâches,

- pilotage du cash.

Un processus éprouvé et expert

Pour que les indicateurs puissent refléter la situation d’une entreprise, il faut connaitre ses processus.

L’indicateur Altares sur les comportements de paiement – le Paydex, exprimé en nombre de jours de retard – est calculé sur la base de 3 expériences de paiement minimum, provenant de 3 fournisseurs différents au moins. Une expérience de paiement correspond à la mutualisation de l’ensemble des factures d’une entreprise au travers du programme DunTrade, compilées sur une durée de 8 mois pour être représentatif.

Le Paydex est également intégré dans les scores Altares tel que le score de solvabilité.

2 nouveaux indicateurs ont vu le jour dans le programme DunTrade basés sur la fréquence des retards :

- FPI 30+ : fréquence des retards modérés, correspond à la proportion d’expériences payées à plus de 30 jours de retard,

- FPI 90+ : fréquence des retards graves, correspond à la proportion d’expériences payées à plus de 90 jours de retard.

Le Paydex est le retard moyen de paiement exprimé en nombre de jours, la fréquence de retard est exprimée en pourcentage de fournisseurs payés en retard modéré ou grave.

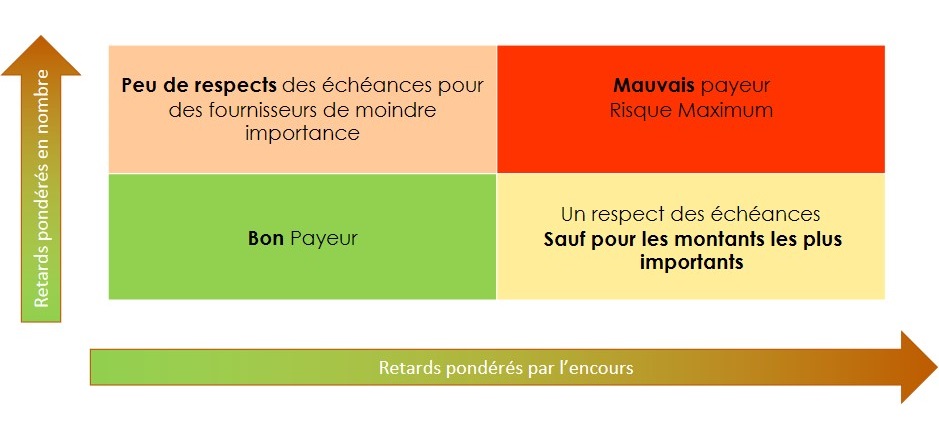

Ces indicateurs couplés permettent de passer d’une analyse des comportements de paiement à une analyse d’attitude de paiement.

Avantage du nouvel indicateur de retard de paiement

Prenons l’exemple d’une PME qui enregistre un Paydex de 12 jours, donc un retard moyen plutôt modéré. Le FPI permet d’en apprendre bien plus sur l’attitude de paiement de cette entreprise : on constate alors que son FPI 30+ est à 47%, soit quasi 1 fournisseur sur 2 payé avec plus de 30 jours de retard, et un FPI 90+ à 12%. On peut légitimement se demander comment son Paydex peut-être de 12 jours avec de tels taux de FPI. La réponse est la suivante : cette PME priorise les gros encours fournisseurs (le Paydex étant pondéré par le montant des factures), donc si vous ne faites pas partie des fournisseurs privilégiés, le risque de retard de paiement important est très élevé.

Le Paydex et les FPI vont permettre de prendre des décisions réellement éclairées sur l’octroi et le recouvrement de crédit, en fonction du comportement couplé à l’attitude de paiement (Paydex + FPI mauvais = mauvais profil payeur, Paydex + FPI bons = bon profil payeur, et situations atypiques avec Paydex et FPI sur une tendance différente = profil payeur qui nécessite plus d’attention et de vigilance).

La tendance du comportement de paiement

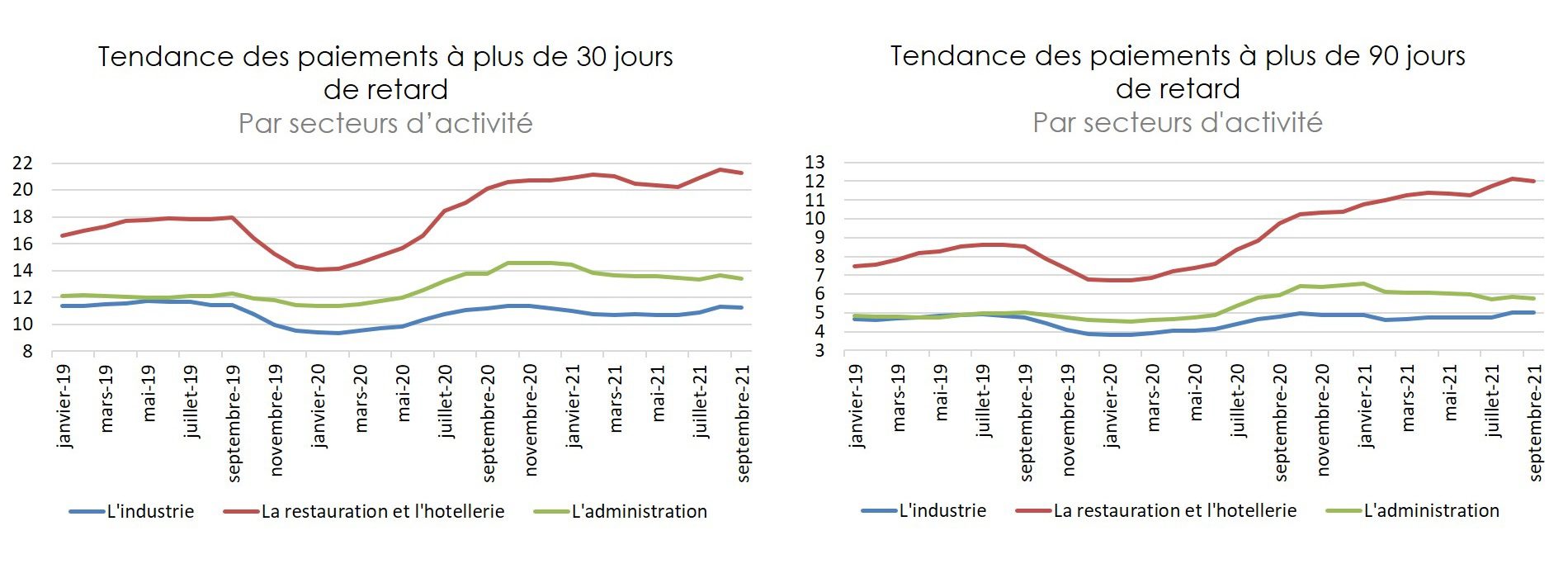

En septembre 2019, les entreprises françaises payaient 13% de leurs fournisseurs avec un retard de plus de 30 jours, dont 6% de leurs fournisseurs avec un retard de plus de 90 jours.

Le « tsunami » de retards de paiement lors de la crise du Covid-19 a-t-il eu lieu ? Il y a en effet eu une dégradation, mais pas aussi importante que ce qui était redouté et attendu depuis début 2020.

Et en septembre 2021, les entreprises françaises payaient toujours 13% de leurs fournisseurs avec plus de 30 jours de retard, dont 6% avec plus de 90 jours de retard. La tendance a stagné alors qu’elle aurait dû s’améliorer dans une situation normale.

Tous les secteurs d’activité ont la même tendance, mais celle-ci est beaucoup plus forte pour la restauration/hôtellerie.

Vous pouvez retrouver le webinar du 21 septembre organisé conjointement par l’AFDCC et Altares, et animé par Laurent Bledniak, Credit Manager Group AFDCC, et Gilles Lambert, Responsable du programme DunTrade d’Altares-D&B.

Le replay est disponible gratuitement ci-dessous.